Investovať cez platformu XTB znamená nielen sledovať výnosy, ale aj riadiť daňové záväzky. XTB automatizuje zrážkovú daň z úrokov na hotovosti, čím uľahčuje správu pre svojich klientov. Rovnako sa zaoberá aj XTB daňou z dividend, ktorá priamo ovplyvňuje konečné výnosy investorov. Ako zdaniť úroky z vkladov a dividend na XTB?

XTB poskytuje globálnu platformu pre obchodovanie s rozmanitými finančnými nástrojmi. Investori musia porozumieť daňovým povinnostiam pri obchodovaní cez XTB. Spoločnosť zjednodušuje zdanenie prostredníctvom automatického odvádzania zrážkovej dane z úrokov a daní z dividend XTB.

Významné je zdanenie cez XTB, kde klienti profitujú z efektívneho spracovania svojich daňových záväzkov. Informovanosť o daniach z dividend XTB zvyšuje transparentnosť a pomáha v optimalizácii investičných stratégií.

Kľúčové informácie článku

XTB automaticky spravuje a odvádza zrážkovú daň z úrokov na obchodných účtoch, čím klientom uľahčuje plnenie daňových povinností.

Platforma XTB poskytuje dôležité informácie a dokumentáciu pre správne zahrnutie úrokov a dividend do daňových priznaní, čím zvyšuje transparentnosť a pomáha klientom v rôznych jurisdikciách.

XTB implementuje automatické zadržiavanie dane na dividendy a úroky. Ak boli dividendy zdanené v zahraničí, daňovník môže túto daň započítať proti dani splatnej na Slovensku.

XTB broker a zdanenie úrokov

XTB aktívne spravuje úroky z hotovostných zostatkov na obchodných účtoch svojich klientov. Tieto úroky predstavujú príjmy, ktoré automaticky podliehajú daňovým povinnostiam. Na zjednodušenie daňového procesu XTB automaticky odvádza zrážkovú daň z týchto úrokov, čo klientom šetrí čas a úsilie.

Proces zrážkovej dane, ktorý XTB implementuje, zabezpečuje, že všetky dane sú presne vypočítané a odvedené priamo do štátnej pokladnice. Tento mechanizmus pomáha klientom vyhnúť sa chybám pri výpočte dane a zabezpečuje, že splnia svoje daňové záväzky včas a správne.

Online platforma XTB umožňuje získavať úrok z nezainvestovaných prostriedkov, buď v USD alebo EUR. Úrok sa každodenne vypočítava a zisk z úroku platforma vypláca do piatich dní nasledujúceho mesiaca.

XTB nekladie žiadne minimálne alebo maximálne obmedzenia na množstvo nezainvestovaných prostriedkov na účte. Každý klient tak môže získať úrok z akejkoľvek sumy nezinvestovaných prostriedkov.

Úročenie sa spúšťa automaticky, ak má zákazník na účte nezainvestované prostriedky. Aktuálne úrokové sadzby sú:

| Mena | Prvých 90 dní po uzatvorení zmluvy | Sazba po 90 dňoch |

|---|---|---|

| EUR | 4,20 % p. a. | 2,00 % p. a. |

| USD | 5,00 % p. a. | 2,50 % p. a. |

| CZK | 6,00 % p. a. | 2,00 % p. a. |

Aktuálne úrokové sadzby sú dostupné na tomto odkaze.

XTB poskytuje klientom potrebné informácie a dokumentáciu, ktoré im pomáhajú pochopiť, ako sú ich úroky a dividendy zdanené. Táto transparentnosť a podpora sú kľúčové pre efektívne plnenie daňových povinností v rámci rôznych jurisdikcií, kde klienti XTB obchodujú.

Kedy je nutné zdaňovať príjmy z investovania?

Dôležité je pochopiť, že výnosy z investovania sa nezdaňujú ihneď, ale až pri predaji investície, ako sú akcie, ETF fondy, podielové listy, kryptomeny alebo iné cenné papiere. Predajom investície sa nespustí povinnosť platiť dane a odvody len v prípade zisku. Zisk podlieha zdaňovaniu, a to sa týka aj zdravotných odvodov.

Daňová sadzba sa odvíja od výšky zisku. Pri zisku menšom ako 176,8-násobok aktuálneho životného minima, čo v roku 2023 predstavuje 41 445,5 eur, sadzba dane činí 19 %. Prekročení tejto sumy zvyšuje daň na cenné papiere na 25 %. K tomu je potrebné pripočítať zdravotné odvody vo výške 14 %, ktoré vypočíta zdravotná poisťovňa.

Výsledkom je, že celkové odvody z zisku môžu dosiahnuť približne 30 %, ak príjmy nevyšplhajú nad 41 445,5 eur.

Daň z dividend XTB

Investori môžu získať príjmy nielen z predaja cenných papierov, ako napríklad akcií alebo dlhopisov, ale aj prostredníctvom dividendových výnosov. XTB zdanenie dividend na Slovensku je určené sadzbou 7 %. Ak boli dividendy zdanené v zahraničí, daňovník môže túto daň započítať proti dani splatnej na Slovensku, aby sa eliminovalo dvojité zdanenie, čo upravuje medzinárodná zmluva.

Okrem toho, špecifická 7 % daň z dividend sa uplatňuje na dividendy z akcií akciových spoločností alebo spoločností s ručením obmedzeným podľa zákona o daniach z príjmov. Pri dividendách z ETF fondov sa však uplatňuje vyššia sadzba, buď 19 % alebo 25 %, v závislosti od toho, či príjem prekročí 176,8-násobok životného minima.

Pri medzinárodnom zdanení dividend, ako napríklad v prípade XTB zdanenie dividendovej akcie, sadzba závisí od rozdielu medzi daňovými sadzbami Slovenska a krajiny pôvodu dividendy. Napríklad, keďže na Slovensku je daň z dividend pri ETF fondoch 19 % a v USA 15 %, daňový rozdiel bude 4 %.

Zdanenie dividend na XTB – ako to funguje?

XTB efektívne spravuje zrážkovú daň na dividendy, kde to regulácie vyžadujú. Tento mechanizmus zabezpečuje, že investori na XTB nemusia samostatne riešiť odvody daní z dividend. XTB automaticky odvedie príslušnú daň priamo do štátnej pokladnice pri každej vyplatenej dividende.

XTB vypláca úroky z nezainvestovaných prostriedkov na účte. Úročenie sa aktivuje automaticky.

Investovať bezpečne s XTB >

Na 76 % účtov investorov dochádza u XTB brokera k finančným stratám pri obchodovaní s finančnými rozdielovými zmluvami.

Vplyv zrážkovej dane na konečnú sumu, ktorú klient prijíma, je významný. Daň môže výrazne znížiť sumu, ktorú investor nakoniec dostane na účet. Preto je dôležité, aby investori rozumeli sadzbám dane, ktoré sa uplatňujú na ich dividendy.

Povinnosť uvádzať dividendy do daňového priznania vzniká v nasledujúcich situáciách:

- XTB nezadržíva daň úplne:

- Investori musia doplatiť chýbajúcu časť dane prostredníctvom svojho daňového priznania.

- Dividendy z krajín bez daňových dohôd:

- Ak investor dostáva dividendy z krajiny, ktorá nemá dohodu o zamedzení dvojitého zdanenia s krajinou investora, musí zahrnúť tieto príjmy do priznania.

- Nesprávna sadzba dane:

- Keď XTB zadrží nižšiu sadzbu dane, než je vyžadovaná miestnymi predpismi, investor je zodpovedný za vyrovnanie rozdielu.

- Zahraniční investori s daňovou povinnosťou v domovskej krajine:

- Zahraniční investori, ktorí musia vykazovať príjmy vo svojej domovskej krajine, môžu musieť deklarovať príjmy z dividend aj keď boli zdanené v zdrojovej krajine.

Tento postup zabezpečuje, že všetky príjmy z dividend sú správne zdanené podľa platných zákonov a medzinárodných dohôd, čo umožňuje investorom efektívne plánovať a optimalizovať svoje daňové zaťaženie.

Ako platiť dane z ETF na XTB?

Investície do ETF prostredníctvom XTB si vyžadujú porozumenie základov zdanenia týchto produktov. ETF, alebo burzovo obchodovateľné fondy, poskytujú diverzifikáciu a flexibilitu, pričom zdanenie sa líši v závislosti od typu príjmu, ktorý generujú.

Podrobný návod na daňové zaobchádzanie s investíciami do ETF prostredníctvom XTB:

- Identifikácia typu ETF:

- Zistí sa, či je ETF domáce alebo zahraničné, čo ovplyvní aplikáciu zdanenia.

- Zrážková daň na dividendy:

- Preverí sa, či XTB zadržiava zrážkovú daň z dividend vyplácaných ETF a v akom rozsahu.

- Daňové priznanie:

- Zahrnú sa príjmy z dividend ETF do daňového priznania, ak neboli plne zdanené zrážkovo.

- Dokumentácia a potvrdenia:

- Zhromaždí sa všetka dokumentácia o zaplatených daniach a dividendách pre daňové priznanie.

- Porozumenie daňových úľav a dohôd:

- Zistí sa, či existujú daňové úľavy alebo dohody o zamedzení dvojitého zdanenia, ktoré sa môžu vzťahovať.

Kapitálové výnosy a dividendy z ETF sa zdaňujú odlišne. Kapitálové výnosy vznikajú pri predaji ETF za vyššiu cenu, než bola kúpna, a zvyčajne podliehajú dane z kapitálových ziskov, ktorá sa môže líšiť v závislosti od dĺžky držby a daňovej rezidencie. Dividendy z ETF sa považujú za pravidelný príjem a môžu podliehať vyšším zrážkovým daniam alebo byť predmetom daňových úľav v prípade medzinárodných dohôd. Toto rozlíšenie je kľúčové pre efektívne daňové plánovanie a minimalizáciu celkovej daňovej záťaže.

Daňové aspekty obchodovania s derivátmi na XTB

Obchodovanie s derivátmi na XTB zahŕňa rôzne finančné nástroje ako futures, opcie a iné deriváty, ktoré majú špecifické daňové dôsledky.

Prehľad daňových implikácií obchodovania s derivátmi na XTB:

- Futures:

- Zisky a straty z futures kontraktov sa zvyčajne zdaňujú ako kapitálové zisky alebo straty. Rozlišuje sa medzi krátkodobými a dlhodobými v závislosti od dĺžky držby.

- Opcie:

- Zisky z obchodovania s opciami sa považujú za príjem a podliehajú zdaneniu ako kapitálové zisky. Daňová sadzba závisí od toho, či sú zisky krátkodobé alebo dlhodobé.

- Iné deriváty (napríklad swapové kontrakty):

- Daňové zaobchádzanie závisí od povahy príjmu generovaného derivátami. Swapové kontrakty môžu generovať príjmy alebo straty, ktoré sa zdaňujú podľa špecifických pravidiel príslušnej jurisdikcie.

Každý typ derivátu vyžaduje individuálne daňové posúdenie a správne zaúčtovanie vo finančných výkazoch.

Ako znížiť dane prostredníctvom XTB?

Formulár W-8BEN umožňuje investorom znížiť XTB dane zo ziskov z „amerických akcií“ z 30 % na 15 %. Je určený pre jednotlivcov, ktorí nemajú daňovú rezidenciu v USA a získavajú príjem z amerických zdrojov, vrátane dividend amerických spoločností a dividendových ekvivalentov z CFD na základe amerických akcií a ETF.

Použitie formulára W-8BEN využíva dohodu o zamedzení dvojitého zdanenia medzi USA a krajinou pobytu investora, čo zjednodušuje XTB a daňové priznanie.

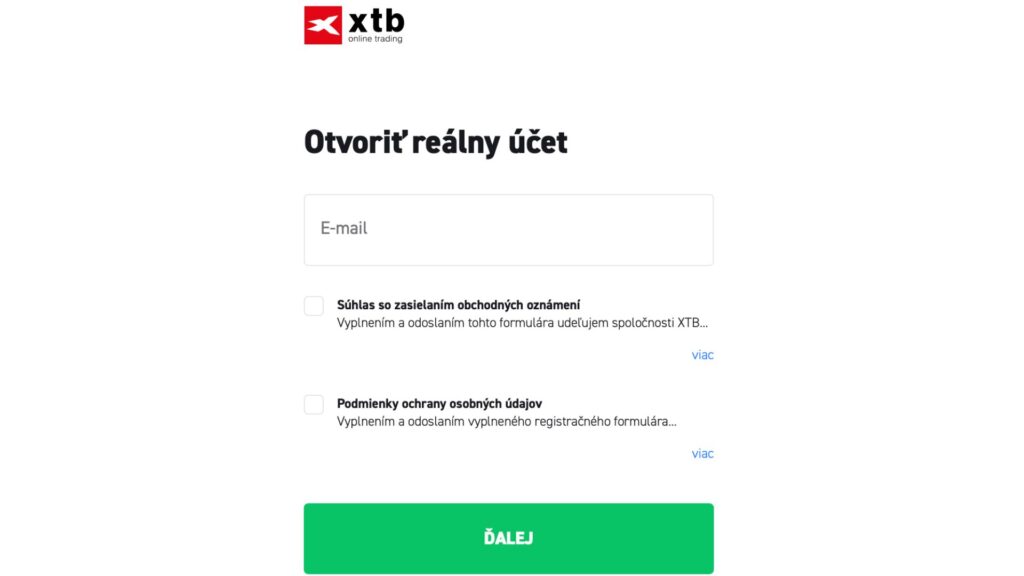

Postup vyplnenia formulára W-8BEN na investičnej platforme XTB je nasledovný:

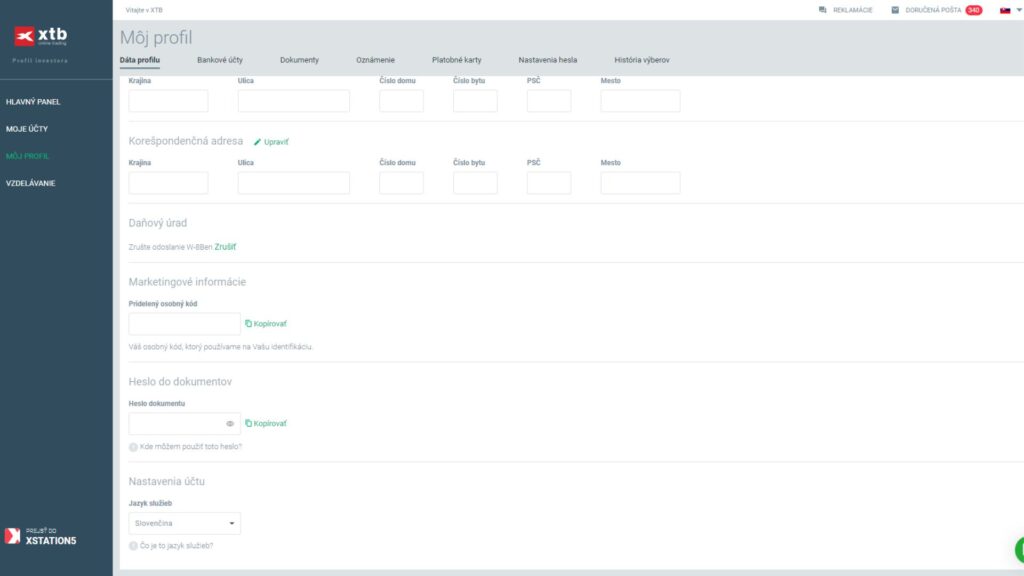

- Prihlásenie do Profilu investora na domovskej stránke XTB pomocou rovnakých prihlasovacích údajov ako k obchodnému účtu.

- Kontrola osobných údajov v záložke Môj profil; je dôležité, aby boli osobné údaje vyplnené správne a zodpovedali údajom na doklade totožnosti. V prípade potreby je možné údaje zmeniť a postupovať podľa pokynov na aktualizáciu.

- Vyplnenie formulára W-8BEN v časti Daňový úrad, odpoveď na otázky týkajúce sa daňového statusu v USA a vyplnenie zvyšných polí, vrátane miesta bydliska.

- Odoslanie formulára a čakanie na potvrdenie prijatia e-mailom, ktorý potvrdzuje schválenie formulára alebo uvádza dôvody jeho zamietnutia.

Formulár W-8BEN slúži ako nástroj pre investorov, ktorí chcú znížiť dane z obchodovania s americkými akciami, čím im umožňuje ušetriť peniaze.

Automatické investovanie cez XTB

XTB automatické investovanie je jedinečná funkcia dostupná v investičných plánoch spoločnosti XTB. Umožňuje investorom efektívne spravovať svoje portfólio a zabezpečiť jeho dlhodobý rast bez potreby častého manuálneho zasahovania.

Investičné plány XTB poskytujú unikátnu príležitosť na automatizované investovanie, kde môžu investori bez manuálneho zasahovania pravidelne prispievať do až desiatich portfólií bez akýchkoľvek poplatkov.

Začať s automatickým investovaním od XTB >

Investori si môžu nastaviť sumu, frekvenciu (týždenne, mesačne, polročne) a dátum pravidelného prispievania do svojho portfólia. Majú kontrolu nad tým, ako sa ich vklady investujú, pričom peniaze sa automaticky alokujú do vybraných ETF fondov podľa vopred nastavenej štruktúry ich investičného plánu. Toto nastavenie eliminuje potrebu neustáleho ručného upravovania investícií, čím zjednodušuje a zefektívňuje celý proces investovania.

Medzi spôsoby platby patrí použitie platobnej karty. XTB poplatky za vklad činia 0,70 % z transakčnej sumy. Ako alternatívu je možné poslať peniaze aj cez trvalý príkaz z bankového účtu. Treba však brať do úvahy, že bankové prevody môžu trvať od 1 do 3 dní.